Pourquoi améliorer la capacité fiscale ?

La réalisation des objectifs de développement durable (ODD), la lutte contre le changement climatique et la stabilisation de la dette dans les pays en développement à faible revenu (PDFR) nécessitent de revoir à la hausse les recettes fiscales de manière notable et durable.

La pandémie de COVID-19 a aggravé les difficultés auxquelles les PDFR doivent faire face pour mobiliser les recettes dont ils ont besoin pour financer leurs dépenses. Par exemple, Gaspar et al. (2019) estiment que des dépenses supplémentaires dans les PDFR représentant en moyenne près de 16 % du PIB par an sont nécessaires pour atteindre les ODD d’ici 20301. Benedek et al. (2021) indiquent que la pandémie de COVID-19 a probablement augmenté ces besoins, qui sont supérieurs à 20 pour cent au Rwanda par exemple (graphique 1). La COVID-19 a également augmenté les niveaux d’endettement dans les PDFR, car ces pays ont engagé des dépenses substantielles pour faire face aux conséquences sanitaires et économiques de la pandémie. Au début de 2023, 11 PDFR étaient en situation de surendettement et 28 autres présentaient un risque élevé de surendettement (FMI 2023b).

Au-delà de sa fonction budgétaire, la capacité fiscale va de pair avec une accélération de la croissance et l’amélioration des institutions.

Gaspar, Jaramillo et Wingender (2016) estiment qu’une fois qu’un pays franchit un niveau de recettes fiscales (sans compter les cotisations de sécurité sociale) atteignant 13 % du PIB, la probabilité d’une accélération de la croissance augmente de manière notable. Une interprétation, suivant Besley et Persson (2013), est que la collecte de recettes permet à l’État de financer les dépenses publiques et d’améliorer la qualité des institutions nécessaires au fonctionnement du marché. En ce sens, la capacité fiscale est la clé de voûte de la capacité de l’État. Il existe en outre des moyens indirects par lesquels la capacité fiscale contribue au renforcement de la capacité de l’État. Par exemple, un système fiscal simple et équitable peut favoriser l’amélioration de la gestion des finances publiques et aider à renforcer la confiance des citoyens dans la fiscalité pour financer des programmes raisonnablement efficaces et transparents que les marchés privés, sans intervention extérieure, ne pourraient pas mettre en œuvre. De plus, une administration fiscale moderne peut stimuler l’innovation au sens large dans d’autres organismes publics et dans d’autres domaines d’action, renforçant ainsi le contrat social entre l’État et les citoyens.

Étendre le champ de la fiscalité nécessite des investissements tournés vers l’avenir dans les institutions, adaptés à la situation de chaque pays.

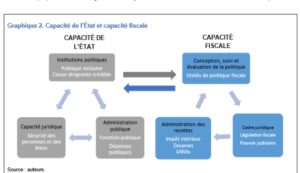

Le graphique 2 montre comment la capacité fiscale dépend des capacités de l’État et aide à comprendre l’importance de cette corrélation pour les investissements dans les institutions fiscales2. Une politique inclusive et une classe dirigeante stable sont des éléments déterminants pour éviter que des groupes d’intérêt ne s’approprient les politiques et surmonter les obstacles à la réforme de l’économie politique. En l’absence de conditions politiques favorables, les réformes fiscales socialement sensibles, par exemple la rationalisation des exonérations inefficaces de la taxe sur la valeur ajoutée (TVA), peuvent être difficiles à mettre en œuvre. La capacité juridique, à savoir le système judiciaire et les droits de propriété, contribue également de façon fondamentale au recouvrement efficace de l’impôt.

La présente note contient des enseignements et des orientations pratiques sur la manière d’améliorer la capacité fiscale, avec un accent sur les PDFR, en s’appuyant sur l’expérience sur le terrain et les travaux empiriques des services du FMI.

La section II passe en revue l’évolution des recettes fiscales depuis 1990. La section III contient des suggestions visant à renforcer la conception des impôts de base (TVA et accises et impôt sur le revenu des personnes physiques et impôt sur les sociétés) en mettant l’accent sur la réduction des distorsions résultant des dépenses fiscales, l’imposition effective des revenus du capital et les impôts fonciers et une plus grande attention aux inégalités engendrées par la conception fiscale. La section IV préconise l’adoption d’une approche institutionnelle et holistique de la conception fiscale reposant sur l’intégration de l’analyse de l’incidence des politiques fiscales sous tous les aspects de la politique économique, une plus grande professionnalisation des fonctionnaires chargés de la conception et de la mise en œuvre des impôts, l’utilisation des technologies numériques pour renforcer les administrations fiscales, ainsi que la pleine transparence et certitude dans la façon dont la politique et l’administration sont transposées dans la législation.